老後資金に個人年金を考えています。

でもネットで調べると「個人年金には入るな」なんて意見も・・・。

個人年金のどこがダメなんですか?

この記事ではこんなお悩みを解決します。

先に結論!

ただし、年代別に特有のデメリットもあり。

自分の年代でのメリット・デメリットを把握してかしこく加入しよう!

- 個人年金の特徴

- 年代別メリット・デメリット

この記事を書いている人 -WRITER-

りん:FP(元税理士事務所勤務)

税金や社会保険などのわかりづらい内容を、できるだけわかりやすく説明しています。その他、アラフォーからチャレンジしているブログ運営や、ペットについても発信しています。

個人年金の特徴(種類・運用方法)

個人年金は老後の生活資金を備えるための保険です。

国から支払われる年金は「公的年金」と言います。

一方、保険で準備する年金は「個人年金」といいます。

契約時に定めた保険料を支払い、一定の年齢になったら年金が受け取れます。

個人年金は「貯蓄型」の保険です。

昔(バブルの頃かけた人)は利率も高く、「個人年金」はかなりお得でしたが、今はその利率も低くなってしまい、「定期預金よりも少し高い」くらいになってしまいました。

また、個人年金は中途解約すると元本割れの可能性もあります。

それじゃあ、お金を銀行に預けるか投資をしてお金を増やした方がいいですよね・・・。

そうなんです。

これが、「個人年金は入らない方がいい。iDecoの方がいいよ。」と言われてしまっている理由の1つです。

ただし、そのiDeCoも投資の1つなのでリスクがつきものです。

「そんなリスクは負いたくない」とお考えの方もいらっしゃるでしょう。

個人年金はそんな堅実派の方におすすめできる保険です。

ただし、年代別にメリット・デメリットがありますので、この記事では年代別に詳しくお話ししていきたいと思います。

その前に、個人年金の特徴について、もう少し詳しく見ていきましょう。

個人年金は、保険会社から多くの商品が販売されています。

それらの基本は次にお伝えする3つの種類と2つの運用方法に大別されます。

まずはその基本を押さえておきましょう。

個人年金の種類

個人年金の種類には、確定年金・有期年金・終身年金の3つの種類があります。

それぞれの特徴をざっと表にしました。

| 生前の受け取り方 | 死亡した場合の受け取り方 | |

|---|---|---|

| 確定年金 | 固定期間(10年や15年)受け取れる | まだ受取が終わっていない分の年金額が受け取れる |

| 有期年金 | 固定期間(10年や15年)受け取れる | 一部の場合を除き受け取れない |

| 終身年金 | 生前中ずーっと受け取れる | 受け取れない |

それぞれくわしく見ていきましょう。

確定年金

確定年金は、「5年」「10年」など決まった期間だけ年金が受け取れる個人年金です。

この年金を受け取る前もしくは受取期間中に受取人が亡くなった場合は、受け取れる期間中の保険は遺族が受け取ることができます。

つまり、「払った分の保険料は利息付きですべてもらえる」ということですね。

このタイプの保険が今は主流です。

有期年金

有期年金も確定年金同様、「5年」「10年」など決まった期間だけ年金が受け取れる個人年金です。

ただし、確定年金とは異なり、年金受取期間に受取人が死亡した場合は、ここで契約が終わります。

早く亡くなったら年金がもらえなくなるリスクがある分、掛金(保険料)は安くなります。

ただ、このタイプの保険は今、あまりありません。

終身年金

終身年金は一生涯にわたって年金を受け取れる個人年金です。

長生きすればするほど年金をもらえますが、早死にしてしまうと、もらえる総額が少なくなってしまうというデメリットもあります。

ただ、受取開始後一定期間内に亡くなった場合は遺族に年金が支給される「保障期間」がついた商品もあります。

終身年金は長生きすればするだけもらえる保険なので、保険料が高くなります。

また「保障期間」を付ければより保険料も高くなるので注意して下さい。

個人年金の運用方法

個人年金の運用方法には、定額型と変額型の2つの種類があります。

定額型

定額型は、予定利率に応じた運用を行うことで、将来受け取れる個人年金の金額も決まっている個人年金です。

一般的にはこちらの保険契約が主流です。

メリットとしては、 受け取れる保険金額が定額なので、老後の生活設計が立てやすくなります。

一方デメリットとしては、インフレ(物価上昇時)には、価値が目減りしてしまうことがあげられます。

例えば、ラーメン1杯が700円の時代でも、インフレになってラーメン1杯が1,500円の時代になったとしてももらえる保険金額が同じなので、もらえるお金の価値が低く感じてしまうようなこともあります。

変額型

一方で変額型は利回りを積極的に追及するタイプの個人年金です。

変額個人年金は保険会社が株式や債券等を積極的に運用し、その運用の成果に応じて年金や解約返戻金の額が変動する個人年金です。

年金支払開始前に死亡した場合は死亡給付金が支給されます。

個人年金は、生命保険会社さんからいろいろな商品が発売されています。

その中で「どれが一番自分の希望に合った個人年金なのか」はなかなかわかりません。

そんなときは、無料で探せる保険相談窓口をおすすめします。

自分で探して理解するのは至難の業です。

こういったサービスを利用すれば、時短になるばかりでなく、保険への理解度がグッと上がり、後悔しない保険選びができます。

個人年金の年代別メリット・デメリット

個人年金には年代別にメリット・デメリットがあります。

一般的に「個人年金」と言うと、定額型の商品のことをいいます。

そこで、この記事では、定額型の個人年金の年代別メリット・デメリットを説明していきます。

ご自分の年代に照らし合わせてみて下さい。

全世代に共通のメリット・デメリット

年代別のメリット・デメリットを見ていく前に、まずは、全世代に共通のメリット・デメリットを見ていきましょう。

メリット

- 最大4万円(旧個人年金の場合は5万円)の生命保険料控除が受けられる。

- NISAやiDeCoなどの投資と比べると比較的安定的に資産運用できる。

- 定期預金の利率よりも高い利率で老後資金が貯められる。

デメリット

- 途中で解約すると元本割れする可能性もある。

- インフレ時には財産が目減りする可能性がある。

- 資産の融通性が利かなくなる。

20代~30代のメリット・デメリット

ここでは若い世代(20代~30代)のメリット・デメリットを見ていきましょう。

メリット

- 保険料が安い

- 返戻率が高くなる

個人年金は若いうちに加入すればするほど、保険料が安くなります。

また返戻率も若いうちに加入すればするほど高くなります。

返戻率は契約年数が長いほど高くなる。

例:支払った保険料総額100万円

受け取った保険金総額110万円の場合

返戻率110%

デメリット

- 資産の融通性が利かない

- インフレに弱い

一方、個人年金は途中解約すると元本割れになる場合が多く、結婚や子育て、家の購入などのライフイベントの変化で、急にお金が必要になった場合や、保険の見直しが必要になる世代には不向きとも言えます。

また、若かければ若いほど、加入時期と受取時期の期間が長くなり、貨幣価値の変動リスクが出てきます。

バナナが1房1,000円になるようなインフレ(物価上昇)時にもらう100万円と、バナナ1房数百円で買える時代にもらう100万円と比べると、100万円の価値って全然違いますよね・・・。

預貯金でも同じことが言えますが、こうした物価変動は個人年金でも加味されません。

40代のメリット・デメリット

次にライフプランがある程度落ち着いてきた40代のメリット・デメリットを見ていきましょう。

メリット

- 人生設計がしやすい(いくら必要か計画が立てやすい)

- インフレリスクが軽減される

40代になると人生設計がしやすくなり、途中解約のリスクが減ります。

また40代になると、年金受取時までに20年位なので、インフレリスクが軽減されます。

デメリット

- 保険料が高くなる

- 返戻率が低くなる

個人年金は保険料は一生上がりませんが、加入した期間により受け取り金額は変わります。

例えば、40代に1万円かけた場合に受け取れる保険金額と、20代に1万円かけた場合に受け取れる保険金額ではかなりの差が出てしまいます。

また年を取れば取るほど返戻率も低くなります。

こちらの詳しい話は、「50代のメリット・デメリット」のところで合わせてお話ししますね。

50代のメリット・デメリット

次にライフプランが落ち着いてきた50代のメリット・デメリットを見ていきましょう。

メリット

- (人生設計がほぼ確立してきたので)解約リスクが少ない

- インフレリスクが軽減される

50代になると結婚や子育てなど人生設計がひと段落し、途中解約リスクがなくなります。

また50代になると、年金受取時までに10年位なので、急激な社会変化がない限りインフレリスクがありません。

デメリット

- 保険料が高くなる

- 返戻率が低くなる

ただし、50代からの個人年金の掛金は、高い割りに受け取れる保険金額は少なくなります。

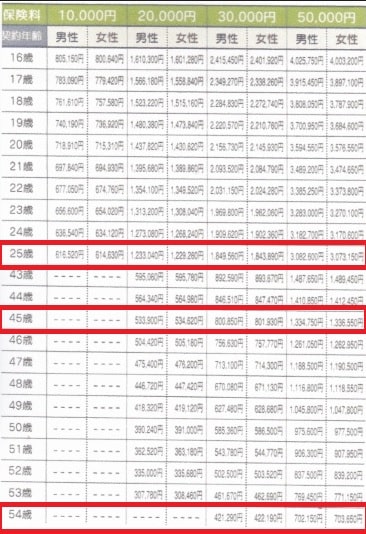

ここで個人年金の「保険料」と「受取保険金」のシミレーション表をご紹介しましょう。

これは私が加入している「個人年金」のパンフレットから抜粋したシミュレーション表です。

この表では、下記条件で受け取れる年間保険金額がわかります。

- 年金受取開始年齢:65歳

- 保険料払込期間 :65歳

- 保険料払込方法 :月払

少し見づらいので、赤枠の部分(25歳開始・45歳開始・54歳開始)の「女性」欄を表にしました。

| 10,000円 | 20,000円 | 30,000円 | 50,000円 | |

|---|---|---|---|---|

| 25歳 |

614,630円

|

1,229,260円

|

1,843,890円

|

3,073,150円

|

| 45歳 |

-

|

534,620円

|

801,930円

|

1,336,550円

|

| 54歳 |

-

|

-

|

422,190円

|

703,650円

|

月々3万円の保険料として、25歳加入と45歳加入でもらえる保険金が2倍以上違うんですね。

若い時に加入した方がもらえる保険金が多いのは、(長い年月保険料を払っているので)当たり前ですが、返戻率を見ても若い時に加入した方が有利なのがよくわかります。

今回のA保険会社の10年確定個人年金基本保険額表から計算した返戻率は以下のとおりです。(女性の場合)

| 月額3万円時の返戻率 | |

|---|---|

| 25歳 | 128% |

| 45歳 | 111% |

| 54歳 | 107% |

まとめ:個人年金は特徴をよく理解し加入すれば安定的な老後資金を準備できる

老後資金の準備には、定期預金のほか、個人年金やiDeCoそしてNISAがあげられます。

そのうち、個人年金は、定期預金ほど安心はできませんが、それでも堅実に老後資金を貯められる手段になっています。

ただし、iDeCoやNISAのような高リターンは期待できません。

iDeCoやNISAは高リターンを望める一方、リスクも多くなります。

iDeCoやNISAは節税効果もあるんですよね。

実はiDeCoは節税効果がある人は限られているんです。

(くわしくは「【iDeCo(イデコ)はやばい?】やめとけ・デメリットしかないと言われる理由を解説 - ぼく達の飼い主の【ポジティぶろぐ】」で説明しています。)

なので、「なるべく損はしたくない」という方は、個人年金で老後の準備をするのがおすすめです。

でも、個人年金っていろいろな商品があるんですよね・・・。

いっぱいあると何を選んだらいいかわからないですよね・・・。

そんなときは、無料で相談できる無料相談窓口がおすすめです。

この他、おすすめの無料保険相談窓口もあります。

厳選されたFPのみが対応のマネーキャリア

マネーキャリアの口コミ【まとめ】やばい・怪しい・最悪と噂の評判を検証! | ほけん相談豆知識note

WEBカメラをオフして相談できる(しかも強引な勧誘ナシ!)のマネーコーチ

マネーコーチの評判・口コミまとめ【チェック必須!】気になるデメリットも解説! | ほけん相談豆知識note

それぞれ、特徴があるので、気になる無料保険相談窓口をチェックしてみましょう。