「iDeCoは節税効果でメリットあり!」と言われている一方、「iDeCo(イデコ)はやばい、デメリットしかない」とも言われてますが、どちらが本当ですか?

本記事では、iDeCoの特徴から見える「メリット」・「デメリット」を、FPであり元税理士事務所勤務経験を活かし、図解を用いてわかりやすく解説しています。

特にiDeCoの最大の特徴である「節税」という観点から、解説していきますね。

先に結論!

「節税」という観点からすると恩恵がない人がほとんど

税金が課税される時期を先送りすること。

「税金の課税が先送りされる」ということは、「受け取るとき課税される」ということです。

ネットでは、「非課税」という言葉が躍っていますが、実は先送りされているだけです。

もちろん受取時にも「非課税枠」はありますが、ほとんどの方がその非課税枠を超えた部分でiDeCoを受け取ることになります。

詳しくは本文で解説しています。

Googleで「iDeCo・課税」と調べると、この「課税の繰り延べ」という単語がでてきます。

iDeCoは「節税」という観点ではなく、「将来への積立」という観点では、私は老後にお金がもらえるとてもいい制度だと思います。

ただし、病気や急な出費でお金が必要になったときに引き出せない(解約できない)などの多くのデメリットも・・・。

本記事では、将来、後悔しないためにそのデメリットもキチンと把握し、iDeCoに加入してもらえるよう執筆しました。

本記事では、iDeCoを推進している人が「あえて口にしない事実」も包み隠さずお伝えします。

「iDeCoは、やばい、デメリットしかない」と言われる理由はこちらです。

- 原則60歳(または満期)まで引き出せない

- 所得が低い人は掛金の全額所得控除が受けられない(節税効果がない)

- 課税の繰り延べ

- 受取方法によっては課税される場合がある

- 元本割れの可能性あり

- 商品によっては為替リスクがある

- 手数料や維持費がかかる

- 手続きが面倒

- 投資の知識が必要

こんなにデメリットがあるんですか?

言われているのと違い過ぎる・・・。

もちろん、iDeCoがおすすめな人もいます。

ただ、iDeCo(確定拠出年金)=メリットだらけと思って加入するのはとても危険です。

iDeCoは一旦加入したら、やめられません。

デメリットをキチンと理解した上で加入しましょう。

確定拠出年金には「企業型」と「個人型」があります。

企業型は「確定拠出年金」と言われ、個人型は「iDeCo」の愛称で呼ばれていますが、違いは「会社で加入する」か「個人で加入するか」だけでほとんど違いはありません。

それでは、どうしてこういったデメリットがあるのか、iDeCoの特徴からメリット・デメリットを詳しく見ていきましょう。

税金のかからない確定拠出年金の受け取り方も紹介していますので、最後まで読んでくださいね。

- iDeCo(イデコ)の特徴・メリット・デメリット

- 課税の繰り延べについて図解を用いて詳しく解説

- iDeCo(イデコ)がおすすめな人・おすすめしない人

- 税金のかからないiDeCo(確定拠出年金)の受取方

この記事を書いている人 -WRITER-

★保険の見直しには下記アプリで簡単にアドバイスがもらえます。

\ 無料で診断! /

- 何回でも利用可

- 住所・氏名・電話番号などの個人情報不要

- 希望があれば相談にものってもらえる

こちらのアプリでは「iDeCo」についても相談にのってもらえます。

iDeCo加入の際は、専門家に必ず相談しましょう!

スポンサーリンク

- iDeCo(イデコ)の概要

- iDeCo(確定拠出年金)の5つのメリット

- iDeCo(確定拠出年金)の9つのデメリット

- iDeCo(イデコ)がおすすめな人・おすすめしない人

- まとめ:iDeCo(確定拠出年金)はバラ色の制度ではない!メリットだけでなくデメリットも把握し加入しよう

iDeCo(イデコ)の概要

iDeCo(イデコ)とは、60歳(2022年5月1日からiDeCoに加入できる年齢が65歳未満まで拡大されました)になるまで掛金を支払い、最低でも10年間自分で運用し、60歳以降(2022年4月1日からiDeCo受給開始時期の上限が70歳から75歳にまで拡大されました)に老齢給付金を受ける年金制度です。

(参考)2022年の制度改正について|ライブラリ|iDeCo(イデコ・個人型確定拠出年金)【公式】

原則として、一定の場合を除き、60歳(または満期)になるまで引き出すことはできません。

加入は、基本的に20歳以上65歳未満の方であれば、いつでも加入できる制度です。

受取は、

- 一時金

- 年金形式

- 一時金と年金形式

の3つから選べます。

また、iDeCo(イデコ)に加入するにあたっては、以下の手数料がかかります。

| 手数料 | 金額 | 備考 |

|---|---|---|

| 加入時 | 2,829円 | 初回のみ |

| 運用時 | 171円 | 積立を行う場合 |

| 運用時 | 66円 | 積立を行わない場合 |

| 運営管理手数料 | ※証券会社による | |

| 移行時 | 4,400円 | 退職や転職等 |

| 受取時 | 440円 | 振込の都度 |

※この他にも手数料がかかる場合があります。

iDeCoの概要については、「初心者必見】iDeCo(イデコ)とは?|FPがわかりやすく解説】」で詳しく説明しています。

スポンサーリンク

iDeCo(確定拠出年金)の5つのメリット

iDeCo(イデコ)のメリットは以下のとおりです。

- 掛金が全額所得控除になる

- 運用中の利益は非課税

- 受取時は非課税枠がある(非課税枠を超えた部分のみ課税)

- 運用方法を選べる

- 強制的に貯蓄することができる

それでは1つ1つ見ていきましょう。

iDeCoのメリット①

掛金が全額所得控除

iDeCo(イデコ)は掛金が全額、所得控除の対象になります。

掛金が多ければ多いほど、そして、所得税率が高ければ高い人ほど、所得税や住民税の節税効果も高くなります。

また、住民税を算定基準としている国民健康保険などに加入している人(主にフリーランスや個人事業主、無職の方)は国民健康保険料も減少します。

ただし、所得が低い人や、(所得が多くても)住宅ローン控除などの税額控除を受けて納税額が0円になる人には、iDeCo(イデコ)の掛金が全額所得控除のメリットは受けられません。

つまり、iDeCo(イデコ)は納付する税金が多い人ほどお得な制度ということになりますね。

iDeCoのメリット②

運用中の利益は非課税

iDeCo(確定拠出年金)の運用中の利息や運用益はすべて非課税になります。

iDeCoの大きなメリットとして、「運用中の利益は非課税」と大きく取り上げられていますが、この非課税についてはカラクリがあり、実はメリットは0ではないですが少ないと考えられます。

詳しくは、iDeCo(イデコ)のデメリット③「課税の繰り延べ」でお話ししますね。

iDeCoのメリット③

受取時は非課税枠がある

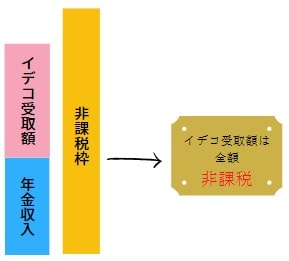

iDeCo(確定拠出年金)の受取時は、非課税枠を超えた部分のみ課税されます。

つまり、非課税枠内にiDeCo(イデコ)の受取額が入っていれば節税のメリットがあります。

ただし、非課税枠を超えた受取額については、節税のメリットは全くありません。

実はここが皆さん勘違いが多いポイントです。

詳しくはiDeCoのデメリット④「受取方法によっては課税される場合がある」で記載しています。

iDeCoのメリット④

運用方法を選べる

iDeCo(イデコ)は自分で運用方法が選べます。

投資方法を自分で選べるので、ハイリスクハイリターンの商品がいいのかローリスクローリターンの商品を選ぶのか、またその割合はどうするのか自分で選ぶことができます。

【関連記事】【iDeCoで年金】迷ったらこれ!|おすすめ銘柄・金融機関は?

iDeCoのメリット⑤

強制的に貯蓄することができる

iDeCoは、特別な理由がない限り、解約することができません。

よって、お金を強制的に貯めることができます。

貯蓄が苦手の人は1つくらいはこういう商品も必要ですね。

iDeCoの加入を検討されている方はまずは資料請求してみてはどうでしょうか?

取扱金融機関は以下のとおりです。

|

マネックス証券

くわしく見る |

松井証券

|

|

|---|---|---|

| 運営管理手数料 | 無料 | 無料 |

| 取扱商品数 | 27 | 31 |

| サポート体制 | 平日9:00~20:00 土曜9:00~17:00 |

平日8:30~17:00 |

| 公式HP |  |

|

iDeCo(確定拠出年金)の9つのデメリット

iDeCoはメリットが強調されている一方、デメリットも非常に多い商品です。

- 原則60歳(満期)まで引き出せない

- 所得が低い人は掛金の全額所得控除が受けられない(節税効果がない)

- 課税の繰り延べ

- 受取方法によっては課税される場合がある

- 元本割れの可能性あり

- 商品によっては為替リスクがある

- 手数料や維持費がかかる

- 手続きが面倒

- 投資の知識が必要

これらのデメリットもきちんと理解した上でiDeCoが本当に自分に必要か検討しましょう!

iDeCoのデメリット①

原則60歳(満期)まで引き出せない

iDeCo(イデコ)は原則、60歳まで中途解約できません。

これは、「強制的に貯蓄できる」というメリットでもありますが、病気やケガ、急なリストラ(会社の倒産など)でお金が必要になった時でも解約できないという、非常に大きなデメリットになります。

いくらiDeCoの積立金が増えても、手元にお金がなければ生活も苦しくなります。

お子さんの進学もあきらめることも考えなくてはならないかもしれません。

そんな状態にならないよう、iDeCoは余裕資金で、かつ、十分な貯蓄や保障を確保した上で加入を考えましょう。

マネードクター では、必要な保障額やiDeCoについてまで無料で相談にのってくれる唯一の無料保険相談窓口です。

十分な貯蓄がまだない方は、iDeCoと保障のバランスなど相談してみましょう。

\ 今なら相談でもれなくプレゼントがもらえる!/

<公式>マネードクター

【関連記事】マネードクター【マネドク】の評判(口コミ)は?|【体験談】無料のカラクリも解説!

どうしてもやめたくなったら、どうしたらいいですか?

その場合は「加入者」から「運用指示者」に切り替えましょう。そうすることで積立はなくなります。

ただし、積み立てたお金は通常、60歳になるまで戻ってきません。

また、月額手数料の66円は毎月かかります。

iDeCoのデメリット②

所得が低い人は掛金の全額所得控除が受けられない(節税効果がない)

そもそも所得が低い人や、所得が多くても住宅ローン控除などの税額控除を受けて納税額が0円になる人には、iDeCo(イデコ)の掛金が全額所得控除のメリットは受けられません。

所得の低い人は、iDeCoよりもいつでもお金が下せるNisaの方がおすすめです。

iDeCoのデメリット③

課税の繰り延べ

iDeCo(イデコ)は、税制優遇のお得な制度と言われている一方、「課税の繰り延べ」とも言われています。

iDeCoは、積み立て時や運用時は税金をかけないようにし、受取時に税金を徴収する仕組みです。

ここが皆さん、誤解しているところなので詳しく説明しますね。

わかりやすく下記で図解しました。

課税の繰り延べポイント①

「利息や運用益は非課税」でも受取時は課税(つまり課税の繰り延べ)

利息や運用益はすべて非課税です。

みなさん、「非課税」という言葉にだまされてしまいますが、受取時には課税されます。

もちろん、非課税枠内の受取金額であれば課税はされませんが、非課税枠を超えた部分は課税されます。

実は、受け取り方をきちんと選択しないと、多くの方は非課税枠を超えてしまうため、税金を払う羽目になります。

大前提として、iDeCoの利息や運用益は、

運用時⇒非課税

受取時⇒課税

が原則です。

ただし、「受取時に非課税枠を設けていますよ。その中に入っていれば課税されませんよ。」と、もう1段階クリアできたら「非課税」になります。

この「非課税」が先走りして広まってしまったため、誤解をしている人が多いです。

課税の繰り延べポイント②

「元本(積立部分)は全額所得控除」でも受取時は課税(つまり課税の繰り延べ)

この制度では元本(積立部分)も所得控除の対象になっているので、節税になり、すごくメリットがあるように見えますが、受取時には元本(積立部分)も課税の対象になっています。

つまり、元本(積立部分)は、

iDeCo(イデコ)積立時:全額所得控除

iDeCo(イデコ)受取時:非課税枠を超えた分はすべて課税対象

となり、積立時に税金を安くしてもらった分、受取時に税金を払う制度になっています。

これも「課税の繰り延べ」ですね。

ちょっとわかりづらいので、iDeCo(イデコ)を定期預金で運用した場合を見てみましょう。

利息受け取り時(利息): 10万円(非課税)

iDeCo受取時 :110万円(全額課税対象)

定期預金であれば、期日が来たら通常、10万円の利息部分しか課税されませんが、iDeCo(イデコ)の場合は、受取時に元本部分と利息部分を合わせた110万円が課税対象となってしまいます。

もちろん、これが非課税枠に入っていれば、お得な制度ですが、非課税枠を超えていた場合は、(通常の定期預金であれば課税されない)元本分も課税対象となり、最悪、国民健康保険料などの社会保障負担の上昇にもつながります。

このように、課税は受取時まで先延ばしにされているだけということになります。

これが「課税の繰り延べ」と言われる理由です。

iDeCoのデメリット④

受取方法によっては課税される場合がある

それでは、iDeCo受取時の非課税枠はどのくらいでしょうか?

ここでは、どのくらいの非課税枠があるのか、皆さんにイメージしてもらえるよう、受取方法を「年金」とした場合の図を作ってみました。

iDeCo受取時に非課税枠に入るかどうかの具体例

iDeCoの非課税枠について、非常に誤解が多いので、事例を挙げて具体的に解説します。

iDeCo(確定拠出年金)の受取額が全額非課税になる場合

※「一時金」で受け取る場合は、図の「年金収入」の部分が退職金収入になります。

年金収入とiDeCo(イデコ)の受取額の合計額が非課税内の場合は、iDeCo(イデコ)の受取額は全額非課税になります。

皆さんこのパターンを想像しますが、残念ながら「年金」形式で受け取る場合は、このパターンはほとんどありません。

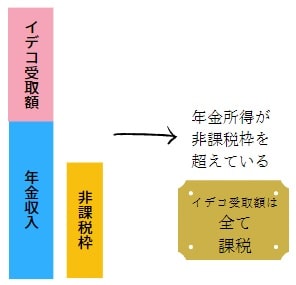

iDeCo(確定拠出年金)の受取額が一部非課税になる場合

※「一時金」で受け取る場合は、図の「年金収入」の部分が退職金収入になります。

年金収入とiDeCo(イデコ)の受取額の合計額が非課税枠を超える場合は、超えた部分のiDeCo(イデコ)の受取額は課税対象になります。

国民年金受給者や厚生年金で受給額が少ない方がこのパターンになります。

iDeCo(確定拠出年金)の受取額が全額課税になる場合

※「一時金」で受け取る場合は、図の「年金収入」の部分が退職金収入になります。

年金収入が非課税枠を超える場合は、iDeCo(イデコ)の受取額は全額課税対象になります。

厚生年金の方で受給額が平均的な方や高額な方は、このパターンになります。

つまり、ほとんどの方が非課税の恩恵は受けられません・・・。(逆に所得が増え、税率が上がってしまう可能性もあります。

え?思っていたのと違う・・・。

そもそも非課税枠っていくらぐらいですか?

「年金」として受け取るのか、「一時金」として受け取るのかで、それぞれ非課税枠が違います。

詳しく見ていきましょう。

非課税枠の算出方法

非課税枠は、iDeCoの受け取り方によって算出方法が違います。

年金として受け取る場合の非課税枠

年金として受け取る場合の非課税枠は、公的年金等控除額になります。

公的年金等控除額は、下記速算表で計算できます。

非課税枠は実際に年金を受け取るまで計算できませんが、毎年送られてくる「年金定期便」である程度予測がつきます。

上の画像は私の年金定期便ですが、赤枠のところに「年金見込額」が記入してあります。

その数字を計算式の「受け取る年金額A」に当てはめることで、非課税枠を計算することができます。

実際に計算して頂くとわかりますが、サラリーマンがiDeCo(イデコ)を年金形式で受け取ると、ほとんどの方が課税されてしまいます。

一時金として受け取る場合の非課税枠

iDeCo(イデコ)を一時金として受け取る場合の非課税枠は、退職所得控除額です。

| 勤続年数 | 退職所得控除額 |

|---|---|

| 20年以下 | 40万×勤続年数 |

| 20年超 | 800万円+70万×(勤続年数-20年) |

※80万に満たない時は80万円

退職金をもらっていない方は、「勤続年数」を「iDeCo(イデコ)加入年数」に置き換えてください。(1年未満は繰り上げ)

この退職所得控除額は、退職金とiDeCo(イデコ)を同時にもらった場合と、退職金とは時期を変えてもらった場合とでは金額が変わることがあります。)

iDeCoの受取額が非課税枠に入らなかった場合のデメリット

iDeCoの受取額が非課税枠に入らなかった場合は、受取時の所得が増える分、税率が高くなる可能性もあり、その場合は所得税や住民税が増えます。

住民税が増えれば、住民税を算定基礎としている社会保障負担が増えます。

- 国民健康保険料(後期高齢者医療保険料含む)

- 医療費負担割合(1割・2割の方は3割負担になることも・・・)

- 高額療養費の限度額

上がるものばかりですね・・・。

iDeCoは、「受け取る時は税制優遇がある」とのメリットばかりが強調されがちですが、実はそのメリットの恩恵を受けられる方はそんなに多くありません。

そればかりか、先にあげた社会保障負担がかえって増えるリスクがあることをキチンと認識しましょう。

ただし、受け取り方によっては、非課税枠内におさめるか、最小限に抑えることができます。

「節税」目的でiDeCoの加入を検討している方は、是非、将来の税金についても考慮に入れ、加入を検討してみて下さい。

iDeCoのデメリット⑤

元本割れの可能性あり

iDeCoは元本割れのリスクがつきまといます。

iDeCoで選んだ商品の運用成績によっては元本割れがある可能性があります。

元本割れリスクが嫌で、iDeCoの商品を定期預金に選択する方もいますが、実はこれは手数料で元本割れ確定です。

このように、iDeCoには定期預金のように100%元本割れしない商品はありません。

iDeCoのデメリット⑥

商品によっては為替リスクがある

iDeCoの投資先に海外を含めば、当然に為替リスクが発生します。

昨今の円安でも体感されているように、為替リスクは普通のリスクよりもより影響をうけるため、ハイリスクハイリターンの商品になります。

iDeCoのデメリット⑦

手数料や維持費がかかる

iDeCo(イデコ)に加入するにあたって以下の手数料がかかります。

| 手数料 | 金額 | 備考 |

|---|---|---|

| 加入時 | 2,829円 | 初回のみ |

| 運用時 | 171円 | 積立を行う場合 |

| 運用時 | 66円 | 積立を行わない場合 |

| 運営管理手数料 | ※証券会社による | |

| 移行時 | 4,400円 | 退職や転職等 |

| 受取時 | 440円 | 振込の都度 |

積立を行わない時にも月々66円はかかります。

また、証券会社によっては運営管理手数料がかかります。

iDeCo(イデコ)をご検討の方は、運用管理手数料0円の【auのiDeCo】をおすすめします。

【auのiDeCo】では、節税だけではなく、運用残高に応じて毎月au WALLET ポイントがもらえます。

資料請求は無料ですので、まずは資料を手に取って、iDeCoの仕組みやメリット・デメリットを検討してみましょう!

(公式)【auのiDeCo】

iDeCoのデメリット⑧

手続きが面倒

iDeCoは手続きが面倒なのもデメリットの1つです。

iDeCoに加入するためには金融機関への口座開設や、投資先の選定・申し込みなどがあります。

この投資先の選定は将来の受取額に影響します。

また、会社を退社した場合や入社した場合にも手続きが必要になります。

iDeCoのデメリット⑨

投資の知識が必要

iDeCoは投資信託を購入して運用します。

そのため、ある程度の投資知識が必要です。

投資経験がない方は、商品が多すぎて納得のいく商品選定ができません。

最低限の投資知識か、もしくは専門家に相談してみましょう。

【関連記事】【iDeCoで年金】迷ったらこれ!|おすすめ銘柄・金融機関は?

iDeCo(イデコ)がおすすめな人・おすすめしない人

本章では、iDeCo(イデコ)のメリット・デメリットを踏まえ、iDeCo(イデコ)がおすすめな人・おすすめしない人をご紹介します。

iDeCo(イデコ)がおすすめな人

- 生活が安定している人

- (今現在)納めている税金が多い人

- (将来)年金受取額が少ない人

- (将来)退職金受取額が少ない人

- リターンのためには多少のリスクもOKの人

総評すると、安定的な収入があり、税金も多く納めていているけど、将来受け取る年金もしくは退職金が少ないので、チャレンジしたい人におすすめです。

そんな条件の人いますか?

あまりいないかもしれませんね・・・。

これがiDeCo(イデコ)やめとけの理由です。

強いて言うなら、年収が髙いけど、退職金がない(もしくは少ない)フリーランスの人には最高の制度かもしれませんね。

ただし、フリーランスや個人事業主の方は、iDeCoよりも「小規模企業共済」の方がおすすめです。(詳しくは「【完全保存版】個人事業主の節税|簡単にできる裏ワザをわかりやすく解説!」で記載しています。)

iDeCoの加入を検討されている方はまずは資料請求してみてはどうでしょうか?

取扱金融機関は以下のとおりです。

|

マネックス証券

くわしく見る |

松井証券

|

|

|---|---|---|

| 運営管理手数料 | 無料 | 無料 |

| 取扱商品数 | 27 | 31 |

| サポート体制 | 平日9:00~20:00 土曜9:00~17:00 |

平日8:30~17:00 |

| 公式HP |  |

|

iDeCo(イデコ)をおすすめしない人

- 生活が安定していない人

- 病気や急な出費に対応できる(貯蓄や投資などの)いつでも引き出せるお金がない人

- (今現在)納めている税金が少ない又は0の人

- (将来)年金受取額が多い人

- (将来)退職金受取額が多い人

- 元本割れは絶対に許せない人

総評すると、収入が不安定で、税金もあまり納めていない人や、住宅ローンがある人、そして、将来受け取る年金もしくは退職金が多い人にも、「節税」目的での加入はおすすめしません。

特に、

- 病気やけがで働けなくなったとき

- 会社が倒産して職を失ったとき

- リストラにあったとき

など、必要なときに必要なお金や保障がない人はiDeCo(イデコ)はおすすめしません。

例えば、会社の倒産などで急に収入が亡くなってもiDeCoは解約できません。

積み立ては中止できますが、手数料は引かれ続けます。

貯蓄がなければ、お子さんの進学をあきらめるなんてことにもなりかねません。

今現在、急な出費に耐えられる貯蓄がない状態でもiDeCoに加入したい方は、その貯蓄がたまるまでだけでも、足りない保障の分、保険に加入しましょう。

マネードクター は、生命保険のほか、投資やiDeCoについてまで相談にのってくれる唯一の無料保険相談窓口です。

十分な貯蓄がまだない方は、iDeCoと保障のバランスなど相談してみましょう。

\ 今なら相談でもれなくプレゼントがもらえる!/

<公式>マネードクター

まとめ:iDeCo(確定拠出年金)はバラ色の制度ではない!メリットだけでなくデメリットも把握し加入しよう

投資商品にある程度、詳しくない方は、まずはiDeCoについて基本だけでも知ってから加入するのがおすすめです。

iDeCoはあくまで、投資商品なので自己責任で運営する必要があります。

iDeCoは「節税」だけに目を向けて加入するものではありません。

投資商品を購入する際は、まずはその投資商品について「知る」必要があります。

そこで、ここでは、初心者でもわかりやいiDeCoについて書かれた本をご紹介します。

この他にもいろいろと書籍が出ていますので、1冊は読み込んでから、iDeCoに加入しましょう。

日本の年金制度では老後が立ち行かない時代がくると言われています。

政府も自力で老後資金を貯めてもらうよう、iDeCo(イデコ)についていろいろと税優遇制度を作りました。

ただし、それは、必ずしも「優遇」されているわけではなく、後で税金を取る仕組みをちゃんと作っています。

「加入時は全額所得控除」、「利息(運用益)は非課税」と甘い言葉でiDeCo(イデコ)の加入を促進していますが、実は、受取時に非課税枠を超えていれば、利息や運用益だけでなく元本までも課税対象となっている制度です。

そして、この非課税枠を超える方も多くいる為、iDeCoには純粋な税優遇とは言えない側面があります。

そこで、ここでは非課税枠を増やす受取方法を少しご紹介します。

- iDeCoの受け取りを60歳~64歳にする

- 公的年金受取期間を70歳まで延長し、iDeCoの受け取りを60歳~69歳にする

- iDeCoの受け取りを60歳、退職金の受け取りを65歳以降にする

- 退職金の受け取りを65歳、iDeCoの受け取りを70歳にする

詳しい受け取り方は、「【知らないと損!】税金のかからない確定拠出年金(iDeCo)の受け取り方|FPが具体例をあげてわかりやすく解説」に記載しています。

これまで見てきたように、iDeCo(イデコ)は、世間で言われているようなバラ色のメリットだらけの制度という訳ではありません。

ただ、iDeCo(イデコ)の恩恵がなくても、強制的にお金を貯められるというシステムは、「老後に定期的にお金が入る」という意味では、ありがたい制度であることは確かです。

もしかしたら、将来的には「iDeCo(確定拠出年金)の受取額がすべて非課税になる」という制度ができるかもしれません。

ですが、今の現状では、非課税枠が縮小される可能性の方が高いと思われます。

iDeCoはデメリットも多いことを十分把握した上で加入しましょう。

iDeCo(イデコ)よりも生命保険をかけた方がお得な場合もあります。

ぜひ、「今」だけではなく、「将来」も見据えた資産作りを意識してみて下さい。

生命保険やライフプラについては、FPさんに相談してみてはいかがでしょうか。

今では、無料で保険相談にのってくれるところがあります。

自宅で相談もできますし、自宅で相談しづらい場合は、店舗や喫茶店でも相談にのってくれるのでおすすめです。

ここではおすすめの保険相談窓口をピックアップしました。

|

マネードクター

|

保険チャンネル

|

保険見直し本舗

|

保険見直しラボ

|

保険マンモス

くわしく見る |

保険ガーデン

|

|

|---|---|---|---|---|---|---|

| 店舗相談 | ○ | - | ○ | - | ○ | - |

| 訪問サービス | ○ | ○ | ○ | ○ | - | ○ |

| オンライン相談 | ○ | ○ | ○(電話相談も可) | ○ | - | - |

| 生命保険 | ○(22社) | ○(14社) | ○(24社) | ○(21社) | ○(店舗による) | 派遣される FPによる |

| 損害保険 | ○(10社) | ○(14社) ※ペット保険2社含む |

○(13社) ※ペット保険2社含む |

○(11社) | - | 派遣される FPによる |

| 公式HP | |

|

|

|

|

保険の窓口についてはこちらの記事を参照して下さい。

とくに、マネードクターでは、iDeCoについても詳しいFPが在籍しています。

また、気軽に無料でしかも匿名で保険やiDeCoについて相談にのってもらえるアプリもあります。

iDeCoは自分のライフスタイルやマネープランと今の現状をきちんと整理して加入を検討しましょう!

【関連記事】iDeCoと個人年金の比較をしています。

【関連記事】個人事業主の方の節税対策について、iDeCo(イデコ)以外の方法も記載しています。

【関連記事】『ほけんの窓口』に相談に行った体験談を記載しています。