ネットでは、「必要な保険は3つだけ」や「生命保険はいらない」という考え方が広がっています。

でも、それって、本当でしょうか?

実は、「必要な保険は3つだけ」や「生命保険はいらない」と言っている方々にとっては正解(本当)です。

ですが、人生設計や資産状況、家族構成まで考慮すると、必要な保障は人それぞれ。

全員がこの主張に当てはまりません。

つまり、この3つの保険以外に保険が必要な人も多くいます。

「節約」という名の元に、本当に必要な保障に目を向けなければ、一か八かの不安定な生活をおくることにも・・・。

保険に入っていれば、もっとしてあげられた治療があったかっもしれないと後悔する人も多いです。

昨日、ガンで亡くなった友人の通夜に行ってきました。

— 待鳥真一 | FP・IFA | 生命保険と投資信託のアドバイザー | 福岡市博多区 (@matchi9) March 3, 2020

まだ46歳でした。

若い頃にがんを発症していた影響で、がん保険には加入していなかったそうです。

ご両親からは、もっとお金が有れば、良い治療を受けさせたかったと後悔の念を聞いて、胸が痛くなりました。

いざというとき、あなただけでなく、お子さんを含めた家族が不幸にならないためにも「自分が本当に3つだけの保険で大丈夫か」1回立ち止まり検討しましょう。

本記事では、その考察の一助となるよう、図解を多く用いてわかりやすく解説しました。

でも、これ以上、保険を増やすと家計に負担が・・・。

実は、保険料を増やさず新しい保険に加入できる方法があります。

本記事では、「本当に必要な保険」をできるだけ「保険料を抑えて加入」する方法も記載しています。

まずは、保障が「本当に必要ないのか」「保険を頼らず自分で負えるリスクなのか」この記事で確認してみましょう!

- 生命保険不要論の解説

- 必ず加入したい「3つの保険」

- 必要に応じて加入を考えたい保険

- 生命保険・医療保険・がん保険の保障の違い

- 毎月払う保険料を変えずに加入する保険を1つ増やす方法

この記事を書いている人 -WRITER-

りん:FP(元税理士事務所勤務)

税金や社会保険などのわかりづらい内容を、できるだけわかりやすく説明しています。その他、アラフォーからチャレンジしているブログ運営や、ペットについても発信しています。

気になったところを読み返したい場合は、左の「目次アイコン」から目次をタップすると飛ぶことができます。

スポンサーリンク

- 生命保険や医療保険・がん保険が不要と言われる3つの理由と注意点

- 必ず加入したい3つの保険

- 【注意!】「必要な保険は3つだけ」はかなり危険|必要な保険は最低でも4つある

- 生命保険が不要な人と必要な人

- 今の保険料でもう1つ新しい保険に入る方法

- まとめ:必要な保障は人それぞれ|まずは自分に必要な保障を確認し、万が一のための備えをしよう!

生命保険や医療保険・がん保険が不要と言われる3つの理由と注意点

生命保険や医療保険・がん保険不要論者の主な根拠は以下のとおりです。

- 生命保険・医療保険・がん保険は「損」だから

- 公的保障が充実しているから

- 保険よりも貯蓄すれば十分(得)だから

この根拠、実は私もまったく同感です。本当にそう思います。

私もお金持ちなら、絶対に生命保険には入りません。

ですが、お金持ち以外の人がこの正論に従うと、いざというときに後悔します。

この根拠を言っている人の多くが、年収が高い人でしょう。

もし、普通の年収の人が不要論を唱えているとしたら、それは「理論ばかり先行してしまい、いざというときの状況がよくわかっていない」だけです。

でも、身近な人や知り合いに病気で苦しんだ人がいなければ、実感できなくて当然です。

誰しも経験したことがなければ、いざというときの大変さはわからないでしょう。

私はFPとして、そして税理士事務所での経験で、その「いざ」が急に起こってしまった人を数多く見てきました。

そのほとんどの方は、「もっと保険に入っていればよかった」と声をそろえたように言います。

十分な蓄えがない方が生命保険不要論を妄信すれば、万が一のことが起こったとき、生活が苦しくなり後悔することになります。

だからと言って、「たくさん保険に入ればいい」というものでもありません。

本章では、不要論の根拠とご自身を照らし合わせて、自分自身はどうするべきか、いったん立ち止まって考察できるよう、わかりやすく解説しています。

根拠①

生命保険・医療保険・がん保険は「損」だから

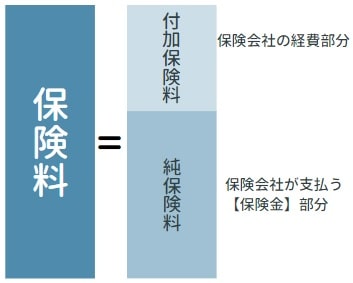

生命保険の保険料は下記図のように構成されています。

このように保険料には、保険会社の人件費や広告費などの経費も組み込まれており、それをもって「損」と考えられる方が多いようです。

実はこの経費、投資信託や株式取引、iDeCoでも「手数料」や「保管料」と言う形で皆さん支払っています。

保険料は手数料が取られるから「損」と聞いていましたが、他の金融商品でも手数料が取られているんですね。

投資は保有時は含み益があったとしても、実際に引き出す時に、元本割れや利益が目減りしていることもあり、安定資産ではありません・・・。

一方、保険にも保険料には手数料が含まれているというデメリットはありますが、急な事故や災害、病気になった場合は、保険料を払った以上のお金を受け取ることができるというメリットもあります。

さらにもう1つ、安定資産という側面から見てみましょう。

「保険料を払うよりも貯蓄の方がいい」という意見ですが、どんなことがあっても貯蓄を取り崩さない意思がある方なら、貯蓄の方が断然おすすめです。

特に掛け捨ての保険の場合、何も起きなければ、お金は戻ってこず、「貯金しておいた方が良かった(>_<)」という気持ちになるでしょう。

ですが、「ちょっと貯まると使いたくなる」人は、貯蓄で保障をまかなおうとする行動はおすすめしません。

「貯蓄がたまったし、車のグレードを上げたい」とか、「豪華な外食を食べる」とか。

もちろん、人生に潤いを与えるためには必要です。

そういった貯蓄と「保険でまかなう保障の代わりに貯蓄する部分」をキチンと分けて、「保障の部分の貯蓄を絶対に取り崩さない」という意思がある方は、「一定の条件下」では保険は必要ありません。

ここでいう「一定の条件下」とは、すでに貯蓄が貯まった状態です。

積立途中の方は、貯蓄がたまるまでは3つの保険以外にもう1つ保険が必要です。

積み立て最中に大きな病気をしてしまったら、十分な貯蓄がなく、たちまち、お金の悩みが発生してしまいます。(企業でいう資金繰りが厳しくなります。)

そもそも保険は「損得」で入るものではなく、いざというときに経済的に困らないように、事前に準備しておくために入るものです。

保障に備えるために、「どういう手段が最適か」の見極めが必要です。

だからと言って、必要以上に生命保険に入る必要もありません。

貯蓄額が必要保障額を超えていたら、生命保険や医療保険は必要ありません。

万が一、超えていなければ、必要保障額に届くまでは保険は必要です。

特に、お子様など、扶養する方がいる間は必須です。

自分にはどの位の保障が必要で、今いくら備えがあるか、キチンと整理してから保険の必要性を考えてみて下さい。

根拠②

公的保障が充実しているから

日本は他の国よりも公的保障が充実しています。

健康保険は、かかった治療費の3割の負担で治療が受けれます。

また高額の治療費も保険適用内の治療であれば、費用負担の上限が定められており、それ以上の治療費がかかる場合は国が負担してくれます。(これを「高額療養費」といいます。)

保障が手厚いものを列挙しました。

| 会社員 (厚生年金・健康保険の方) |

自営業・フリーランス (国民年金・国民健康保険の方) |

給付内容 | |

|---|---|---|---|

| 医療費の給付 | 1割~3割の自己負担額で治療が受けられる | ||

| 高額療養費 | 月間の自己負担額が一定額を超えた分は自己負担額なしで治療が受けられる | ||

| 傷病手当 |

連続する3日間を含み4日以上会社を休んだ場合支給されるもの。最長1年6ヵ月間給与の2/3の額が支給される |

||

| 療養給付(労災) | 全額自己負担なしで治療ができる | ||

| 介護給付・予防給付 | 注意:65歳未満は給付に一定の条件があり | ||

| 有給制度 | |||

| 遺族年金 |

このように会社員の方は保障が充実しています。

一方、自営業者やフリーランスの方(以下「自営業者等」という)は、保障が充実しているとは言えません。

会社員は病気やケガでお休みしても有給を使えばお給料が満額出ます。

働けない期間が長期に渡った場合でも、最長1年6ヶ月間、給料のおよそ2/3のお金がもらえます。

ですが、自営業者やフリーランスの方は一銭ももらえません。

【関連記事】【3分で丸わかり】健保と国保の違いは?|サラリーマンすべてが『健保』とは限らない

(自営業者等の保障については「【フリーランスやめとけ】社会保険・保障はデメリットだらけ|後悔しないための解決策あり」でも記載しています。)

さらに、病気やケガで障害者になった場合は、障害年金が受給できることもありますが、会社員に比べると自営業者等がもらえる障害年金はかなり少なくなります。

また、遺族年金についても、会社員であれば子がいなくてもらえますが、自営業者等の方は、扶養に入っている18歳までの子がいなければもらえません。

このように、「公的保障が充実している」と言われても、会社員と自営業者等では充実度が全く違います。

自営業者等の方がこの会社員の手厚い保障を期待して保険に加入するかどうか検討してしまえば、いざという時に保障が受けられず、家計が破たんしかねなくなるので注意が必要です。

また、子供の数や年収も考慮に入れる必要があります。

根拠③

保険よりも貯蓄すれば十分(得)だから

これもそのとおりです。

貯蓄があれば、保険は必要ありません。

ですが、病気やケガなどになったときに必ずしも十分な貯蓄ができているとは限りません。

ここで重要なのが、「十分な貯蓄」です。

いくら公的保障が充実していても、差額ベッド代やら食事代、交通費などには公的保障はありません。

病気で働けなくなっても生活費は発生します。短期ならどうにかなりますが、それが長期間になる場合もあります。

お子さんがいらっしゃれば、入院中(看病中なども含む)のお子さんの面倒を見て頂くのにシッターさんが必要になることもあります。

お給料が2/3に減っても、学費は免除されません。

これらをすべて貯蓄でまかなうには「十分な貯蓄」が必要です。

中には、「貯蓄は節税効果の高いiDeCoでしよう」という方もいますが、iDeCoは60歳まで引き出せません。つまり、病気になっても使えないお金なのです。

病気やケガで急にお金が必要になっても引き出せない貯蓄は、「急な不幸の備え」には全く役に立たないのでくれぐれも気を付けて下さい。

>>【iDeCoやめとけ】デメリットしかない理由をFP(元税理士事務所勤務者)が解説

必ず加入したい3つの保険

必要な保険を見極めるポイントは、

①滅多に起きないけど、

②起きてしまったら公的保障もなく(少なく)、

③自力ではカバーしきれない損失を抱えてしまう

についての保障(補償)です。

有名なリベ大の両学長も動画や書籍で、

基本的に保険というのは「低確率・大損失」のできごとに備えて加入するもの

と、提言しています。

そこで本章では、「必要な保険3つ」を確認していきたいと思います。

- 生命保険(死亡保険)

- 自動車保険

- 火災保険

いづれも、起こる可能性は低いが、起こってしまったら大損害をこうむるものです。

それでは、1つ1つ見ていきましょう。

生命保険(死亡保険)

一家の大黒柱が亡くなっても家族が露頭に迷わないよう保障してくれるのが生命保険(死亡保険)です。

特にお子さんが成人するまでは加入しておきたい保険です。

死亡保険には、「定期保険」と「終身保険」があります。

簡単な比較表を作りました。

| 定期保険 | 終身保険 | |

|---|---|---|

| 保障期間 | ||

| 保険料 | ||

| 保険金 | ||

| 解約返戻金 |

定期保険は、10年・20年(または〇歳まで)と一定期間しか保障してくれません。

その代わり、その期間の死亡率が低いので、保険料は安くなります。

さらに、掛け捨てなので、安い保険料でも高い保険金を設定することができます。

このような理由から、「子供が大きくなるまで」など、万が一のときに必要となってくる保障額が高い時期だけ加入したい人におすすめです。

逆に、そんなに保障がなくてもいいので、「葬式費用にあてたい」など、確実に保険金がほしい人は、終身保険がいいでしょう。

定期保険、終身保険のどちらもメリット・デメリットがありますが、

- できるだけ保険料を抑えたい

- 子供が成人するまでだけ保障がほしい

と言う方は、「定期保険」がいいでしょう。

ただし、定期保険は加入時は安いですが、更新の度に保険料もどんどん上がってくるので、ご自分のライフプランとキチンと照らし合わせての加入をおすすめします。

「目先の保険料で決めない」ということですね。

プロに相談するのも1つの手です。

とりあえず、気軽に相談したい方は、パシャって保険診断というアプリがおすすめです。

匿名でしかも無料で相談にのってもらえます。

\ 無料で診断! /

- 何回でも利用可

- 住所・氏名・電話番号などの個人情報不要

- 希望があれば相談にものってもらえる

パシャって保険診断については下記で詳しく記載しています。

じっくり、保険の相談をしたい方は、無料保険相談窓口がおすすめです。

ここではおすすめの保険相談窓口をピックアップしました。

|

マネードクター

|

保険チャンネル

|

保険見直し本舗

|

保険見直しラボ

|

保険マンモス

くわしく見る |

保険ガーデン

|

|

|---|---|---|---|---|---|---|

| 店舗相談 | ○ | - | ○ | - | ○ | - |

| 訪問サービス | ○ | ○ | ○ | ○ | - | ○ |

| オンライン相談 | ○ | ○ | ○(電話相談も可) | ○ | - | - |

| 生命保険 | ○(22社) | ○(14社) | ○(24社) | ○(21社) | ○(店舗による) | 派遣される FPによる |

| 損害保険 | ○(10社) | ○(14社) ※ペット保険2社含む |

○(13社) ※ペット保険2社含む |

○(11社) | - | 派遣される FPによる |

| 公式HP | |

|

|

|

|

こちらからすぐに相談を申し込めるので、気になった保険窓口相談があったら申し込んでみて下さいね。

保険の窓口については下記に記載しています。

質の高いFPに相談にのってもらいたい方はマネードクターがおすすめです。

<公式>マネードクター

「ほけんの窓口」は店舗でしか相談にのってもらえませんが、マネードクターなら店舗のほか、自宅・喫茶店やWEBなど、相談方法が選べます。

【関連記事】ほけんの窓口「評判は最悪?」実際に相談して検証|直営店の見分け方もあり

【関連記事】ほけんの窓口のもうけのからくりは?|無料の保険の窓口のデメリットも紹介

その他の無料保険窓口にもそれぞれ特徴があります。

です。

相談相手はできる限り自分と同じ境遇、または話しやすい人がいいですよね。

そんなこだわりがある方は、保険チャンネルがおすすめです。 ![]()

また、保険見直し本舗は、店舗数は「ほけんの窓口」には負けますが、店舗以外にも相談できる方法が豊富なほか、すべて直営店なので安心して相談できます。

<公式>保険見直し本舗

【関連記事】【保険見直し本舗】ほけんの窓口との比較も掲載

無料保険相談窓口が不安な方向けに下記記事で詳しく解説しています。

死亡保険は亡くなった時の相続税の非課税制度もあり、節税対策にも使えます。

ある一定の方に多く財産を相続させたい場合などの相続対策にも使えます。

自動車保険

万が一、人身事故を起こしてしまった場合に補償に充てることができるのが自動車保険です。

不幸にも相手方が死亡もしくは寝たきりなどの重症になってしまった場合は、損害賠償金は非常に高額になります。

慰謝料算定基準には3つの基準があり、自賠責基準<任意保険基準<弁護士基準の順でどんどん高額になっていきます。

車検(購入)時に強制的に加入させられる自賠責保険はこの慰謝料の最低基準の自賠責基準までしか対応せず、到底、足りません。

弁護士基準での支払いは、被害者の生涯収入までも加味した金額になるので1億円を超えることも・・・。

とてもじゃないけど払えないですね。

そのためにも自動車保険(任意保険)にはきちんと加入する必要があります。

【関連記事】【任意保険に入らないのはクズ!?】任意保険の必要性と未加入者の末路も記載

ただ、自動車保険も会社により保険料が違ってきますので、少しでも保険料を抑えるには相見積もりが必須です。

その手段として一番活用できるのが、自動車保険一括見積もりサイトです。

>>「保険スクエアbang!」自動車保険一括見積もり【無料】

有名な一括見積もりサービスなので安心してご利用いただけます。

【関連記事】【自動車保険一括見積もりはデメリット3つ】失敗しない活用方法は?

火災保険

火災で家が焼失したり、台風災害にあった場合に補償してくれるのが火災保険です。

もし、火事で家が全焼してしまったら、再建するお金が必要になります。

家を再建するには多額のお金が必要に・・・。

そんなときのために火災保険が必要になってきます。

お隣さんからのもらい火で火災になった場合も、自分の火災保険で損害を補填しなければならず、「自分が火事にならないように気を付けていれば大丈夫!」にはなりません。

お隣さんの過失でも損害賠償請求は行えません。(詳しくは「【お隣が火事に!】自宅に延焼の場合は損害賠償できる?|泣き寝入りしない方法」で記載しています。)

また、最近は台風被害も多いのが現状です。

台風による洪水や風害などに備えるためにも、火災保険加入は必須です。

今の保険料に納得していない方は、火災保険の見直しをするのがいいでしょう。

補償内容が同じでも保険会社により保険料が違います。

見直しをすることにより、同じ補償で保険料が安くなることもありますよ。

| 住宅本舗 |

火災保険の窓口 |

|||

|---|---|---|---|---|

| 見積数 | ||||

| 公式HP |  |

|

火災保険一括見積もりサイトについては、「【体験談】火災保険一括見積もりのデメリット|【2022年最新】おすすめサイトもご紹介!」で記載しています。

【注意!】「必要な保険は3つだけ」はかなり危険|必要な保険は最低でも4つある

「必要な保険は3つだけ」と言われていますが、実はそれだけでは足りない人もいます。

人はそれぞれ、資産レベルも家族構成も価値観も違います。

あなたは「必要な保険は3つだけ」と言っている方々と同じような収入で、同じような家族構成でしょうか?

もし、1つでも違っていたら、一回立ち止まり、「自分はどうなんだろう」と考えてみてください。

これらを考慮せず、思考停止して保険不要論者の見解をうのみにし、必要な保険に入っていない場合、いざという時に取り返しがつかなくなります。

「必要な保険は3つだけ」じゃない!|病気やけがへの保障が必要な人も!?

昨今、ネット上では、医療保険やがん保険不要論をよく目にします。

先程見てきたように、確かに日本の公的保障は充実しています。

もう一度表を掲載します。

| 会社員 (厚生年金・健康保険の方) |

自営業・フリーランス (国民年金・国民健康保険の方) |

給付内容 | |

|---|---|---|---|

| 医療費の給付 | 1割~3割の自己負担額で治療が受けられる | ||

| 高額療養費 | 月間の自己負担額が一定額を超えた分は自己負担額なしで治療が受けられる | ||

| 傷病手当 | 連続する3日間を含み4日以上会社を休んだ場合支給されるもの。最長1年6ヵ月間給与の2/3の額が支給さえる | ||

| 療養給付(労災) | 全額なしで治療ができる | ||

| 介護給付・予防給付 | 注意:65歳未満は給付に一定の条件があり | ||

| 有給制度 | |||

| 遺族年金 |

このように会社員の方は保障が充実しています。

ですが、自営業者やフリーランスの方(以降「自営業者等」という)は、保障が充実しているとは言えません。(会社員の方でも、お子様のように扶養している家族がいる方で貯蓄が少ない方は、この公的保障だけでは到底足りないので注意が必要です。)

会社を辞めた場合も会社員には雇用保険で当面の金銭は補償されますが、自営業者等には、雇用保険がないので全く保障されません。

通勤時や業務時のケガも会社員は実質タダで治療できますが、自営業者等は3割負担(年齢や収入により1割~3割)で治療することになります。

【関連記事】【労災保険とは?】休業補償の給付や期間は?|鬼滅の刃の宇随天元を例にわかりやすく解説!

【関連記事】仕事中のちょっとした怪我って労災使わなくてもいい?|【鬼滅の刃】宇随天元でわかりやすく解説!

障害年金などの年金も、自営業者等は会社員に比べてかなり少なくなります。

また遺族年金についても、会社員であれば子がいなくてもらえますが、自営業者等の方は、扶養に入っている18歳までの子がいなければもらえません。

会社員であれば、病気やケガなどで入院や長期療養をしても、有給休暇や傷病手当でお給料満額(有給消化した場合)から、少なくても2/3の額を最大1年6ヶ月(傷病手当をもらった場合)はもらえます。

ここで2018年からがん治療をされている会社員の方をご紹介します。

私が今まで支払った #医療費 と 受け取ったがん保険の #保険金 の金額を基に記事にしました#がん保険 加入を考えてる方に読んで頂きたいです

— kkns@がんと仕事とお金の関係に悩む人 (@kknskknslife1) March 26, 2022

がん保険をコスパだけで考えないで欲しい…

ステージ4のがん患者より

がん保険の選び方の参考にしてください~40代男性…https://t.co/76B0bJcIs3

ツイッターやブログでがんとその保障について、実体験を発信されています。

こちらの方は、会社員として受けられる公的保障をほとんど受けています。

ですが、障害年金は高いハードルで受けることができませんでした。

お人柄か職場環境には恵まれ、また、住宅ローンはすべて払い済みで、金銭的には余裕があり恵まれている方ですが、それでも「がん保険にもっと入っておけば良かった・・・」と感想を述べています。

がんとお金についてのリアルな悩みをユーモアも混じえて発信されています。

<<がん保険の選び方の参考にしてください~40代男性ががん保険でもらったお金~ - LIFE ???

このように、会社員で保障に恵まれている方でも「がん保険の必要性」を感じています。

自営業者等の方は、

- 収入が少なくなる(0円になる人も)

- 療養の間も、収入が少なくなる(0円になる人も)

が多いので、なおさら、保障の重要性が実感されると思います。

それでも暮らせるくらいの貯蓄があれば、医療保険やがん保険に加入する必要はありません。

ですが、今現在、貯蓄が少なければ、その貯蓄がたまるまでは、「医療保険」もしくは「がん保険」のいずれかか両方の加入は必須です。

その他、収入保障保険もあるといいでしょう。(収入保障保険については、「個人事業主が備えるべき保険は?|所得補償保険や就業不能保険がおすすめ」で記載しています。)

でも、病気になるかもわかならいのに掛け捨てで保険をかけるより、いざという時のために貯蓄しておけばいいんじゃないですか?

みなさん、よくそう言われますが、十分な貯蓄がある時に病気になるとは限りませんよね。

上記図は貯蓄と保険で万が一の時に用意できるお金を表にしてみました。

突然の病気でお金が必要になったケースを見ていきましょう。

上の図のB地点で長期療養が必要になった場合、保障額とほぼ同じくらい貯蓄があるので、貯蓄で(十分とは言えませんが)対応できます。

一方、A地点で長期療養が必要になった場合は、貯蓄が保障額と全然足りず、保険に入っいない場合は生活が立ち行かなくなります。

自営業者でしかも扶養する子供がいた場合、A地点でしばらく働けないような病気になってしまったら大変ですね。

ですので、「十分に貯蓄が貯まるまでは、保険の力を借りる」などのメリハリが必要です。

そして、もう1つ。

「自分は病気にならない。」とか「まだ若いし・・・」と言う方がいますが、若くしてガンに罹患している方も意外に多いです 。

昨日、ガンで亡くなった友人の通夜に行ってきました。

— 待鳥真一/FP・IFA(保険と投資信託のアドバイザー) (@matchi9) March 3, 2020

まだ46歳でした。

若い頃にがんを発症していた影響で、がん保険には加入していなかったそうです。

ご両親からは、もっとお金が有れば、良い治療を受けさせたかったと後悔の念を聞いて、胸が痛くなりました。

Twitterならではの特徴なのか、若い方がガンになってお互いに励まし合ったりしているツイートを見かけます。

そういうツイートを見ると、「自分も他人事ではないな」と心から思います。

【関連記事】【医療保険に入らないと後悔する人は?】「もったいない」という不要論についても検証!

「お金があれば最先端治療を受けさせてあげたかった」ということをときどき耳にします。

「先進医療をする人は少ない」と言われますが、「したくても高くてできない」人がかなりの数いらっしゃると思います。

いざという時、自分や自分のご家族がどこまでの治療をしてあげることが一番後悔しないのかも加味し、「医療保険」や「がん保険」の加入を検討しましょう。

「日帰り入院でも保険金がおりた!」と喜んでいる人がいますが、ほとんどの方が高い保険料を払っていて「損」しています。

補償が手厚ければ手厚いほど保険料は上がりますので、「病気になったら金銭的に困るケース」(例えば長期入院など)についての補償のみにすると医療保険料はグッと下がります。

「医療保険」「がん特約」「がん保険」の違いは?

病気やケガについての保障は医療保険でまかなうことができます。

もちろん「がん」も病気なので医療保険でまかなえますが、実は、医療保険では「がん」の保障は不十分なんです。

保険商品は契約内容によっても保障内容が違うものがあるので、ここでは、主な保険商品でのそれぞれの違いをざっくりご紹介したいと思います。

| 単体契約 | がん以外の 病気やケガの保障 |

がん保障 | 入院の保障 | がんの場合の 入院給付金 支払い日数の上限 |

先進医療特約 | |

|---|---|---|---|---|---|---|

| 医療保険 | 〇 | 〇 | △(少ない) | 〇 | 制限あり | × (特約をつければ〇) |

| がん特約 | × (主契約の特約) |

× | 〇 (医療保険より厚い) |

△ (がんのみ) |

制限あり | × (特約をつければ〇) |

| がん保険 | 〇 | × | ◎ (手厚い) |

△ (がんのみ) |

無制限 | 〇 |

病気やケガ、もちろん、がんに対しても手厚い保障がほしい方は、医療保険とがん保険の加入がいいでしょう。

とは言え、その分、保険料が高くなり、取捨選択する必要も出てくるでしょう。

その取捨選択の参考になるよう、それぞれをわかりやすく解説していきたいと思います。

詳しい内容は、保険会社や無料保険相談窓口で相談して下さい。

医療保険

医療保険は病気やケガで必要になった通院や手術、入院を保障してくれます。

もちろん、がんも病気なので保障対象です。

医療保険のデメリットは、「入院給付金に上限がある」など、がんに対する十分な保障を得ることができないことです。

がんの治療は長期に渡ることが多く、医療保険だけではまかなえないことがほとんどです。

悪性新生物(がん)に十分に備えるには、医療保険だけでは足りません。

がん特約

がん特約は「特約」なので単体では加入できません。

がん特約は医療保険の「特約」として加入します。つまり、医療保険のがん保障についての上乗せです。

このことから、がんに対しての保障は医療保険だけよりは安心感があります。

ただし、こちらも入院支払い給付に上限があり、先進医療も特約を付ける必要があるなど、がん保険の充実度に比べるとかなり目おとりするものになります。

がんの保障を手厚くしたいけど、医療保険とがん保険に入ることができない人におすすめです。

がん保険

がん保険は他の病気やケガの保障はありませんが、がんに関しては保障が充実している保険です。

日本人の死因の第一位は長年にわたり「がん」です。

がんの怖さは、

- 死亡原因1位(つまり罹患している人が多いということ)

- 治療期間が長期化する

- 再発の恐れがある

ことです。

このリスクに備えるためには、十分な貯蓄か、もしくは、がん保険などの保障が必須です。

さらに、がん治療は長期間の治療が必要になることもあります。

治療が長引けば、いかに公的保障が充実しているとは言え、金銭的にも負担が増えます。

がん保険では、ほとんどが入院給付金の支払い日数制限がないため、長期療養中でも安心して治療に集中することができます。

先進医療についても保障が手厚いので、若くしてがんになる方にも心強い保険になります。

生命保険が不要な人と必要な人

今まで生命保険の必要性を記載してきましたが、もちろん、生命保険加入の必要性がない人もいます。

そこで、本章では、どんな方が生命保険が必要か不必要か見ていきましょう。

生命保険が不要な人

生命保険が不要な人は、

- 充分な貯蓄がある人

- 会社員の人

- 独身の人

です。

ここで注意したいのが、「会社員=健康保険」ということではないということです。

例えば、弁護士や土木関係の方、飲食店勤務の方の一部には、その業界の国民健康保険に加入している人がいます。

健康保険と国民健康保険は違います。

会社員であっても国民健康保険に加入している方がいます。「国民健康保険」加入者は自営業者やフリーランスの方同様、手厚い保障はありません。

まずは自分がどの程度、公的保障に頼れるのか確認してみましょう。

また、これらが1つでも当てはまれば、「生命保険が必要ない」ということではないので注意してください。

たとえば、会社員で独身の人でも、貯金0円の人は、療養期間が長くなれば、お金が足りなくなります。

そういった方は、いくらかの貯蓄が貯まるまで、生命保険(医療保険含む)に加入するのも一つの手です。

また、保険料を安くするために、保障は必要最低限にするのもいいでしょう。

このように、「0」か「100」ではなく、今の自分がどの程度の保障が必要か見極めることが重要です。

そのためには、プロに相談するのが一番手っ取り早いですし、後悔しないです。

プロへの相談は、下記アプリと無料保険相談窓口でできます。

こちらのアプリは無料で、しかも匿名で相談できます。

無料で保険の相談にのってもらい方は、無料保険相談窓口があります。

|

マネードクター

|

保険チャンネル

|

保険見直し本舗

|

保険見直しラボ

|

保険マンモス

くわしく見る |

保険ガーデン

|

|

|---|---|---|---|---|---|---|

| 店舗相談 | ○ | - | ○ | - | ○ | - |

| 訪問サービス | ○ | ○ | ○ | ○ | - | ○ |

| オンライン相談 | ○ | ○ | ○(電話相談も可) | ○ | - | - |

| 生命保険 | ○(22社) | ○(14社) | ○(24社) | ○(21社) | ○(店舗による) | 派遣される FPによる |

| 損害保険 | ○(10社) | ○(14社) ※ペット保険2社含む |

○(13社) ※ペット保険2社含む |

○(11社) | - | 派遣される FPによる |

| 公式HP | |

|

|

|

|

生命保険が必要な人

次の項目に1つでも該当する方は、生命保険必須です。

- 充分な貯蓄がない人

- 貯蓄が得意でない人

- 自営業者やフリーランスの人

- 会社に社会保険がないの人(国民年金や国民健康保険の人)

- 扶養する家族がいる人

- 住宅ローンが残っている人

特に住宅ローンが残っている人は、火災保険と生命保険や医療保険は必須です。

不幸なことにも契約者が亡くなった場合や高度障害状態になった場合は、残りの住宅ローンは免除されます(団体信用生命保険(団信)への加入している場合)が、治療が数ヶ月かかるケガや病気の場合や、がんなどの長期間治療が必要な場合は、収入が少なくなる上に住宅ローンの支払もあり、家計が厳しくなります。

ですが、保険を増やすお金がありません。

今の保険料でもう1つ保険に入る方法があります。解決策は次章でお伝えしますね。

今の保険料でもう1つ新しい保険に入る方法

今、加入中の保険の他にもう1つ保険に入りたい場合は、どうしても保険料がアップしてしまいます。

本記事では、「必要な保険は3つだけ」と言われている、生命保険・自動車保険・火災保険の他に、医療保険(がん保険)の加入をおすすめしています。

そこで、生命保険・自動車保険・火災保険の他に新たに医療保険(がん保険)に、今の保険料のままで加入する方法をお伝えします。

場合によっては、保険を増やしても、保険料が安くなることもあるので、ぜひ、実践してみてくださいね。

- いらない保障をとことん削る

- 保険の見直しをする

これらを実践すれば、今の保険料でも1つ新しい保険に加入することができます。

1つ1つ見ていきましょう。

安く保険に入る方法①

いらない保障をとことん削る

保険はさまざまな状況の人を幅広く保障するため、いろいろな保障があります。

ですが、人によっては全く必要ない保障もあります。

例えば、医療保険では、「1日から保障」とか「2泊3日から保障」と短期の入院でも保障するタイプの保険が増えてきました。

なぜ、増えているかご存じでしょうか?

短期でも保障してくれるということは、その分、保険料が上乗せされています。

日帰りでも保障されるということは、保険金支払いの機会も増えるということで、保険料も上がります。(保険料は生命保険会社が支払う可能性の高いものについては保険料が高く設定されています。)

よく、「日帰り入院でも保険がおりて得した~」という方を見かけますが、「いやいやそれ以上の保険料払っていますよ!」と突っ込みたくなります。

逆に、「〇〇さんは日帰り入院でも保険金もらえたのに私はもらえなかった。損した~。」という方も多いです。

そういうクレームがくるのも嫌なので、保険の営業さんはいらない保障も併せて紹介します。(自分の利益にもなりますしね。)

保険を相談するときは、自分がどの程度の保障が必要か、とことん吟味して、いらない保障はとことん削りましょう。

優秀なFPであれば、「最低限の保障だけを付けたい」ときちんと伝えれば、ちゃんと提案してくれます。

安く保険に入る方法②

保険の見直しをする

保険の見直しというと、保障を削ったりするようにも見えますが、それだけではありません。

実は、同条件(同じ内容)でも保険会社によって保険料が全然違います。

特に自動車保険や火災保険は、同条件で2万円位の差が出ます。

これで4万円削減できますね。しかも同条件で!

比較をするなら、一括見積もりサイトがおすすめです。

火災保険で一番おすすめなサイトは、保険スクエアbang! です。(実際に使った体験談は「保険スクエアbang!火災保険の評判(口コミ)【実際に見積してみた感想あり!】」で記載しています。)

自動車保険で一番おすすめなのは、「保険スクエアbang!」自動車保険一括見積もり【無料】 です。

こちらは火災保険でおすすめした一括見積もりサイトの自動車保険版です。 とても有名な一括見積もりサイトなので安心して見積もりすることができます。

>>「保険スクエアbang!」で見積もりしたい方はこちらから

さらに、保険料の見直しのついでに保障内容を見直せばもっと削減できるかもしれません。

もちろん、生命保険やがん保険も保険会社により保険料が違うので見直すと安くなる場合があります。

その削減した金額の全部または一部を新しい保険に加入する資金にすればいいのです。

簡単ですね。

もし、今、もうすでに医療保険に入っている方も見直せば、保険料を削ることができます。

特に医療保険は、新しく加入し直すことにより、保障される手術が増えます。

たとえば、白内障手術で視力も直せるものがあります。(保険適用外のもの)

昔の保険では、そういった技術がまだなく保障適用外でしたが、今の保険ではほとんどの保険会社で保障されています。

私の母は、数年前、視力も矯正できる白内障の手術をしました。

たまたま更新時期に新しい医療保険に入っていたので、保険で保障してもらえました。(私の保険はまだ古いもので、保障適用外だったため、新しい医療保険に入り直しました。)

白内障だけでなく、視力も直すことができ、70代後半にもかかわらず、簡単に針の穴に糸を通すことができます。

母は「手前」と「中間」と「遠く」のすべてが見える優れもののレンズを入れました。

健康保険適用の標準の手術だったら、この3つから1つしか選べないのですが、保険金が入るので、ちょっと贅沢しました。

医療保険に加入していたからこそ、生活の満足度がグッと上がりました。

保険の見直しのタイミングで、保障内容をきちんと整理し直してみてください。

総合的に保険の見直しをするには、無料で相談にのってもらえる、無料保険相談窓口がおすすめです。

一括見積もりサイトよりも、無料で総合的に保険の相談ができる相談窓口の方が効率的に、そしてバランス良く保険に加入できます。

|

マネードクター

|

保険チャンネル

|

保険見直し本舗

|

保険見直しラボ

|

保険マンモス

くわしく見る |

保険ガーデン

|

|

|---|---|---|---|---|---|---|

| 店舗相談 | ○ | - | ○ | - | ○ | - |

| 訪問サービス | ○ | ○ | ○ | ○ | - | ○ |

| オンライン相談 | ○ | ○ | ○(電話相談も可) | ○ | - | - |

| 生命保険 | ○(22社) | ○(14社) | ○(24社) | ○(21社) | ○(店舗による) | 派遣される FPによる |

| 損害保険 | ○(10社) | ○(14社) ※ペット保険2社含む |

○(13社) ※ペット保険2社含む |

○(11社) | - | 派遣される FPによる |

| 公式HP | |

|

|

|

|

こちらからすぐに相談を申し込めるので、気になった保険窓口相談があったら申し込んでみて下さいね。

じっくり相談にのってもらいたい方はマネードクターがおすすめです。

マネードクターは一般的なFPだけでなく、MDRTも数多く在籍しています。

MDRT会員は、卓越した専門知識、厳格な倫理的行動、優れた顧客サービスを提供しています。また、生命保険および金融サービス事業における最高水準として世界中で認知されています。(引用:一般社団法人 MDRT日本会 | 公式サイト)

<公式>マネードクター

その他の無料保険窓口にもそれぞれ特徴があります。

です。

相談相手はできる限り自分と同じ境遇、または話しやすい人がいいですよね。

そんなこだわりがある方は、保険チャンネルがおすすめです。 ![]()

また、いつでもどこでも気軽に相談できるのは、店舗数が多い 保険見直し本舗です。

「ほけんの窓口」では、直営店のほかにフランチャイズ店があり、データが一元化されていません。

また、店舗により取り扱う商品も違うことから、「サービスが一律ではない」デメリットも・・・。

一方、保険見直し本舗は、店舗数は「ほけんの窓口」には負けますが、店舗以外にも相談できる方法が豊富なほか、すべて直営店なので安心して相談できます。

<公式>保険見直し本舗

もちろん、先程ご紹介したアプリでも相談できます。

まとめ:必要な保障は人それぞれ|まずは自分に必要な保障を確認し、万が一のための備えをしよう!

「必要な保険は3つだけ」「生命保険はいらない」と言われていますが、これに当てはまるのは、今現在、いつでも引き出せる十分な貯蓄がある人のみです。

中には、「保険料を払う分、貯蓄した方が得」とおっしゃる方がいますが、その貯蓄の最中に不幸が起きた場合は、たちまちお金がなくなってしまいます。

そうならないための保険です。

最低限でも、「貯蓄が十分にたまる」まで、保険に加入した方がいいでしょう。

住宅ローンや借金がある方も同じです。

「病気になったので、返済を遅らせて下さい(免除して下さい。)」は通じません。

取り立て期限は容赦なくやってきます。

特にお子さんなどの扶養する家族がいる方は「いざ」というときの備えは重要です。

保険を「損得」で考えるのは間違いです。

ただ、注意してほしいのが、手厚い保障のために多額の保険料を支払う必要もありません。

ある程度、貯蓄があれば、「子供が成人するまでの間、保障を手厚くし、子育てを卒業したら保障を少なくする」といったメリハリを付けて一生涯の保険料を少なくする手もあります。

いずれにせよ、自己判断は禁物です。

保険とお金のプロに相談して決めましょう。

無料保険相談窓口では、保険に入らなくても相談にのってもらえます。今はネットなどの口コミがあるので、強引な勧誘も少なくなりました。

私は実際に無料保険相談窓口でセカンドオピニオンをしたことがあります。

その際もセカンドオピニオン先で保険に加入しませんでした。

理由は、そのセカンドオピニオン先の無料保険相談窓口で「今の保険が一番いい」とお墨付きを頂いたからです。

それから、セカンドオピニオン先から勧誘などの電話はもらっていません。

プロに相談し、是非、「後悔のない保障」を「少ない保険料」で手に入れて下さい。

\ 今なら相談でもれなくプレゼントがもらえる!/

<公式>マネードクター