アルバイトし過ぎると扶養から外れなきゃいけないって聞いたけど、本当?

103万円までは働いて大丈夫なんだよね?

この記事ではこんなお悩みを解決します。

「扶養」の範囲を超えてお金を稼いでも「扶養」のままでいると、親も追徴課税されるらしいです。

実は「扶養」の範囲は「税金」と「社会保険」で定義が違います。

この記事ではわかりやすく解説していきますね。

先に結論!

扶養の範囲は

所得税(住民税含む)が所得48万円以下

社会保険が収入金額130万円以内

なので注意!

(学生のみならず、主婦(夫)など、家族に扶養されている方は皆さん同じ条件です。)

もし、扶養が外れると、扶養してくれた方の税金が高くなります。(社会保険の場合は別途国民健康保険料を払う必要が出てきます。)

また、過去に万が一扶養が外れていた場合は、過去までさかのぼって納付する必要があります。

その際は、罰金的税金(社会保険料)を支払うこともあります。

これを追徴課税といいます。(詳しくは「追徴課税・加算税ってなに?税率は?時効は?|住民税・社会保険にも影響 」で記載しています。)

- ブログやyouTubeなどで収益が出た方

- アルバイトやパートで働いている方

対象に、「税金」や「社会保険」の扶養について説明しています。

この記事を書いている人 -WRITER-

- 扶養が外れた場合の家族の影響は?

- 税金の種類と社会保険の種類

- 「収入」と「所得」の違い

- アルバイトやアフィリエイト収入が出たら考える税金と社会保険の扶養について

- まとめ:扶養には税金面と健康保険面があり|混同しないように注意しよう!

扶養が外れた場合の家族の影響は?

アルバイトやアフィリエイト収入が発生したら、税金や健康保険の扶養について気を付けて下さい。

早め、早めの対策で、節税できる部分も増えます。

また、収入があるにも関わらず、申告しない場合や申告書に過ちがあった場合、税務署から指摘があります。

その結果、扶養が外れてしまったら、自分自身の税金だけでなく、扶養者(両親や配偶者)の税金の修正申告の必要が出てくることもあります。

万が一、何年も前から申告していなかった場合は、3年(悪意があると認められると5年)分、申告漏れを指摘されるますので、十分気をつけて下さい。

扶養の話で、よく「103万円の壁」と言われますが、この話は、お給料が収入源の方の話です。

ブログやユーチューブからの収入の方には当てはまらないので、くれぐれも注意してね。

また、健康保険についても、扶養だった方が扶養を外れることになると、自分で国民健康保険を払うケースも出てきます。

これも過去にさかのぼって払わされるケースがあるので気を付けたいところです。

それでは、次項より、これらお話をする上で、押さえておきたい最低限の用語などを説明したいと思います。

税理士さんや社会保険労務士さんにご相談する際も、これからお話しする事をご理解頂いた上でお話しをされるとスムーズにいくと思います。

税金の種類と社会保険の種類

一言で「税金」や「社会保険」と言っても、狭義・広義で意味合いが変わってきます。

ここをしっかりと理解すると、これからお話しする事の理解度が全然違います。

次項以降、わからない事があったら、ここに戻ってきて、どの部分の話をしているのか、必ず確認してくださいね。

税金の種類

個人の方の税金には、「所得税」と「住民税」の2種類があります。また、年間1,000万円以上稼げるようになると、「消費税」が問題になってきます。

この記事では、そのうち「所得税」と「住民税」について、ごくごく基本的な事柄を簡単に整理していきたいと思います。

所得税

所得税とは、国が個人の所得に課税する税金です。

税率は、所得によって段階的に5%・10%~最高45%の超過累進課税になります。

分離課税(株や土地売買に課税されるもの)以外の所得を全て足した合計額が、増えれば増える程、税率が高くなる課税方式のこと。

例えば、お給料の他に、家賃収入やアフィリエイト収入があった場合は、お給料の収入とそれらの収入の合計額で税率が変わります。

所得税は、税金を自分で計算して申告・納付します。

住民税

住民税とは、地方自治体(都道府県と市区町村)が個人の所得に課税する税金です。

税率は、一律10%位です。(市区町村により違います。)

住民税は、市区町村が所得税の計算を元にして計算してくれます。その結果を元に税金を納付します。

※所得税・住民税については、下記記事で詳しく解説しています。

社会保険の種類

社会保険には、「年金」・「健康保険」・「労働保険」などがあります。ここでは、「年金」と「健康保険」について、必要最低限度のお話ししたいと思います。

年金

年金には2種類あります。20歳を超えたら、どちらか一方に加入しなければなりません。

- 厚生年金

会社員が入る年金です。

一定基準以下の配偶者の方は、届出をすれば、年金を払わずに配偶者の年金に加入できます。 - 国民年金

個人事業主や学生、無職の人が入る年金です。

健康保険

健康保険にもおおまかに言うと、2種類あります。(細かく言うとさらに枝分かれするのですが、ここでは割愛します。)

健康保険は、生まれたその日から死ぬまで、加入しなければなりません。

- 健康保険

会社員が70歳まで入れる保険です。扶養者(子供・配偶者など)も保険料を払わずに加入できます。 - 国民健康保険

個人事業主やその配偶者、又は、一定の方(健康保険加入者の扶養になれない人)が加入する保険です。

「収入」と「所得」の違い

いきなりですが、皆さんは「収入」と「所得」の違いをご存知でしょうか?

ご存じの方はここは読み飛ばしてください。こちらをクリックすると次項へ飛びます。

ご存知ない方は、この2つの言葉は、「税金」にも「社会保険」にもどちらにも、とても重要な言葉ですので、まずはこの定義をしっかりと理解して下さい。

とても簡単な話です。

しかし、皆さん、意味合いをごっちゃに話している方が多く、こういった話をすると、必ず誤解が生じる部分ですので、きちんと認識してください。

簡単に、計算式でいうと、

「収入」- 「必要経費」 =「所得」

となります。

「収入」とは、商品販売で言えば、「売上」になります。

かたや、

「所得」とは、「売上」から仕入額を引いた金額(利益)になります。

そしてここが一番大事なのですが、

税金は「所得」を基準にし、健康保険は「収入」を基準にして扶養を決めています。

扶養の決め方

- 税 金・・・「所得」を基準に決定

- 健康保険・・・「収入」を基準に決定

アルバイトやアフィリエイト収入が出たら考える税金と社会保険の扶養について

アルバイトやアフィリエイトで収入が入ったら、税金と社会保険を意識しましょう!

なぜなら、親や配偶者の扶養から抜ける必要がでてくる可能性があるからです。

先程、お話しした通り、申告漏れが発覚すると、過去にさかのぼり課税されます。

扶養されていた場合は、扶養してくれた人も修正申告の必要がでてきて、さらには税金を追加で払う必要があります。

そしてその追加の税金には、罰金の様な役割の追徴課税も当然払うことになります。

もう、皆さん、おわかりのように、扶養には所得税の他にも、住民税と健康保険があります。

「扶養」というと一般的には所得税の話しか出てきませんが、社会保険(健康保険)についても意識する必要があります。

税金の扶養要件

税金の扶養要件は以下の通りです。

つまりは、所得が48万円を超えると扶養から外れてしまいます。

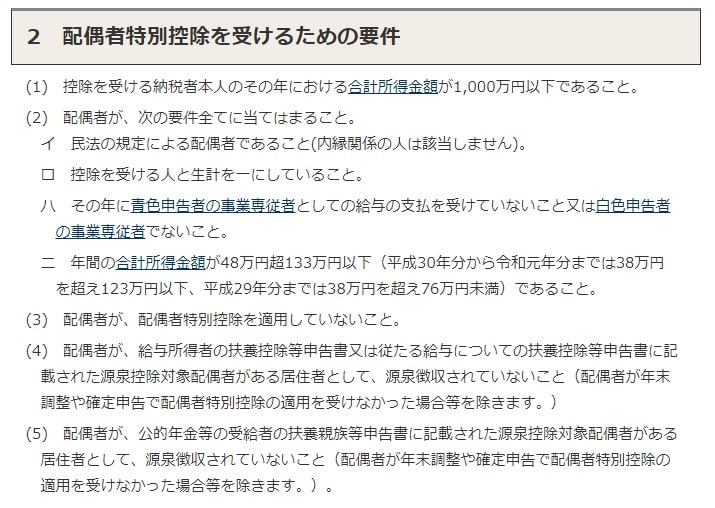

配偶者は配偶者特別控除というさらに細かい区別があります。

配偶者控除を受けられない方は、配偶者特別控除が受けられる場合があります。詳しくは「No.1195 配偶者特別控除|国税庁」で確認して下さい。

(配偶者特別控除については国税庁のHPを一部抜粋したものを掲載し、説明は割愛します。)

健康保険の扶養要件

健康保険の扶養要件は、次のいずれかになります。

- 年間収入が130万円未満

- 同居の場合は、収入が扶養者(親や配偶者)の収入の半分未満

- 別居の場合は、収入が扶養者(親や配偶者)からの仕送り額未満

ややこしいので、例をあげると以下のとおりになります。

【自分の収入金額が120万円・親の収入金額が200万円】の場合、親の扶養になれません。

なぜなら、年間収入が130万円未満ですが、親の収入の半分100万円以上の収入があるからです。

扶養になれるかの具体的なシミュレーションは下記で記事にしています。

まとめ:扶養には税金面と健康保険面があり|混同しないように注意しよう!

「できるだけ、わかりやすく」ということを意識したので、かなりざっくりとした話しになってしまいましたが、それでもなお、頭が混乱すると思います。

簡単にまとめると以下のとおりです。

【扶養の決め方】

- 税 金・・・「所得」を基準に決定

- 健康保険・・・「収入」を基準に決定

健康保険については、収入金額で扶養になれるかなれないかが決まってしまうので、対策を取れませんが、税金については所得金額で扶養になれるかどうか決められるので、対策を取ることが出来ます。

今はアフィリエイトなどでは、学生さんや主婦(夫)の方でも、稼ぐことができます。

どんどん稼げるようであれば、税理士さんに確定申告を依頼するのがおすすめです。

と言うのも、このコロナ禍の影響で税収は減るばかりです。

となると、税務署は取れるところから取ろうと考えます。

つまり税務調査に入られる可能性が高くなるということです。(税務調査については「【税務調査】時期・基準・注意すること|住民税や国民健康保険にも影響あり!」で記事にしています。)

特に扶養に入っている方は、ねらい目です。

なぜなら、1つの税務調査で、あなたとあなたを扶養している方の2人分、税金をとることができるからです。

特に、扶養者が自営業の方は、その方の国民健康保険料も負担が増えます。

税務調査は2~3年泳がせることがありますので、「去年は大丈夫だから」と過信せず、きちんと申告しましょう。

ただし、節税対策は絶対にして下さい。

なぜなら稼いだお金を税金にもってかれるのは嫌ですよね。

節税対策を最大限活かせるのが税金のプロである税理士です。

税理士費用は翌年の確定申告でもちろん費用(経費)になります。

間違った申告で失敗しないために、そして、少しでも節税するためには税理士さんに依頼することが必須です。

以下に、税理士さんについての記事をご紹介します。

税理士さんについて興味があるものがあれば、失敗しないために、一読の価値ありです。

また、ある程度収入が見込める様になったら、経費もキチンと意識しましょう。

経費を意識することは「節税」のために必要です。

特に、事業所得で申告する方は節税できるものはできるだけ節税しましょう。

>>【完全保存版】個人事業主の節税|簡単にできる裏ワザをわかりやすく解説!

(事業所得については「アフィリエイトをするなら本業か?副業か?【社会保険視点での考察】」で詳しく説明しています。)

経費を入力するには会計ソフトを利用しましょう。

会計ソフトについては、下記を参考にしてみてください。

- freee

<< 会計ソフトfreee公式HPへはこちらから

👉『freeeの特徴・料金・口コミ』で詳しく説明しています。 - マネーフォワードクラウド

<< マネーフォワードクラウド公式HPへはこちらから

👉『マネーフォワードクラウドの特徴・料金・口コミ』で詳しく説明しています。 - 弥生会計

【個人用】

<< やよいの青色/白色申告オンライン公式HPへはこちらから

👉『やよいの青色/白色申告オンラインの特徴・料金・口コミ』で詳しく説明しています。

「仕訳」がまったくわからない方は、「freee」がおすすです。(詳しくは「【クラウド型会計ソフト徹底比較】個人事業主におすすめ|3選」で記載しています。)

せっかく稼いだお金です。

少しでも手元に残るよう、そして「知らなかった」ことで損をしないよう、「扶養内で働くのか」「扶養を外れて働くのか」ご家族でキチンと相談しましょう。

- 個人事業主の開業届作成|freeeとマネーフォワードクラウドを徹底比較

- 個人事業主が備えるべき保険は?|所得補償保険や就業不能保険がおすすめ

- ココナラ・アフィリエイトの副業はばれる?|バレない秘訣あり

- 【確定申告めんどくさい・・・】あるある10選|効率的に申告書を作成できる対策あり!

- 【本音を暴露!】税理士が顧客を断る理由5選|コロコロ税理士が変わると税務調査の対象にも(>_<)

- 【確定申告しないとばれる?】無申告がばれる原因8選|副業(アルバイト)はいくらからバレる?

- 【確定申告を適当にしても大丈夫?】適当でOKなケース・悲惨な結末を迎えるケース

- 法人決算は税理士なしでもできる?|自分で申告するメリット・デメリットも解説

- 個人事業主がわざと赤字で申告するとどうなる?|副業の場合はメリットあるもデメリットだらけ( ゚Д゚)

- 【開業freee(フリー)にもデメリットあり?】評判(口コミ)や失敗しない作成方法も記載

- マネーフォワードクラウド開業届の口コミ【無料で簡単】開業届の作り方|青色申告も作成可